Finanzsysteme als Teil des Modells Deutschland: Unternehmensfinanzierung im internationalen Vergleich aus einer räumlichen Perspektive / FinVER

Hintergrund

Das dezentrale deutsche Bankensystem mit seinen mehr als 1.400 regionalen Sparkassen und Genossenschaftsbanken zählt zu den Erfolgsfaktoren des deutschen Wirtschaftsmodells und wird als ein Grund für die schnelle wirtschaftliche Erholung nach der globalen Finanzkrise von 2007-2008 herangezogen. Es gilt daher vielen als Vorbild, und die Wiedereinführung regionaler Banken in Ländern mit zentralen Bankensystemen, wie etwa dem Vereinigten Königreich, wird gefordert. Allerdings fordert die Niedrigzinsphase, die fortschreitende Digitalisierung und die Verschärfung der Bankenregulierung den Fortbestand des dezentralen deutschen Bankensystems heraus. Die Anzahl regionaler Banken reduziert sich gegenwärtig stark. Vor diesem Hintergrund erlangte das durch die Hans-Böckler-Stiftung geförderte Forschungsprojekt FinVER eine aktuellere Brisanz als zum Zeitpunkt der Antragsstellung 2013 vermutet.

Ziel und Aufgabenstellung

Ziel des Projektes war es die Bankensysteme in Spanien, Deutschland und dem Vereinigten Königreich aus einer räumlichen Perspektive miteinander zu verglichen. Das Forschungsprojekt ist der vergleichenden Banken- und Finanzsystemforschung zuzuordnen und berücksichtigt insbesondere die Klassifikation von dezentralen und zentralen Bankensystemen (Klagge, 1995; Verdier, 2002; Klagge und Martin, 2005; Gärtner, 2011; Gärtner und Flögel, 2013; Klagge et al., 2017). Diese räumliche Klassifikation ist geeignet Unterschiede in Bankensystemen (insbesondere bezüglich der Finanzierung von kleinen und mittleren Unternehmen [KMU]) zu erklären, so unsere Hypothese (Gärtner und Flögel, 2014)). Unser Forschungsinteresse war dabei zweigeteilt: Einerseits werfen wir die Frage auf, welche Rolle dezentrale und zentrale Banken bei der Kreditvergabe an Unternehmen einnehmen und wie – und in welcher Distanz zu den KMU – diese Banken ihre Kreditentscheidungen organisieren. Im Rückgriff auf Verdiers (2002) groß angelegten vergleichenden Finanzsystemstudie interessierten uns auf der anderen Seite die Persistenz und die Erfolgsfaktoren dezentraler Banken.

Vorgehen

Um Unterschiede zu erkennen und Faktoren zu identifizieren, die diese Unterschiede erklären, wurden drei Länder für die vergleichenden Länderstudien ausgewählt, von denen angenommen wurde, dass sie prägnante Unterschiede in der Zentralisierung des Bankwesens aufweisen. Deutschland steht für ein dezentrales Bankensystem. Das Vereinigte Königreich hingegen ist mit London als einem der wichtigsten internationalen Finanzzentren ein Beispiel für ein äußerst zentrales System. Der Grad der spanischen Bankensystemzentralität kann zwischen den deutschen und den britischen Fall eingeordnet werden. Darüber hinaus ist Spanien ein relevantes Beispiel, da die ehemaligen regionalen Sparkassen im Jahr 1988 von ihrer geographischen Beschränkung entbunden wurden, was zu einem starken Rückgang des dezentralen Bankings beitrug.

Der Ländervergleich erfolgte mit unterschiedlichen Methoden: Es wurden aggregierte Daten, insbesondere Zentralbank- und Arbeitsmarktstatistiken, sowie Daten ausgewählter Banken analysiert. Die Ergebnisse basieren jedoch stark auf qualitativer Forschung, d.h. Experteninterviews und teilnehmende Beobachtung. Es wurden Bankenfallstudien durchgeführt und insgesamt über 90 Experteninterviews mit Bankangestellten, Vertreterinnen und Vertretern von Bankenverbänden, NGOs und Wissenschaftlerinnen und Wissenschaftlern geführt. Zwei Forschungsaufenthalte im Vereinigten Königreich (im Center for Urban and Regional Development Studies der Newcastle Universität) und in Spanien (an der Universität La Laguna) lieferten ebenfalls Beobachtungsdaten.

Ergebnisse

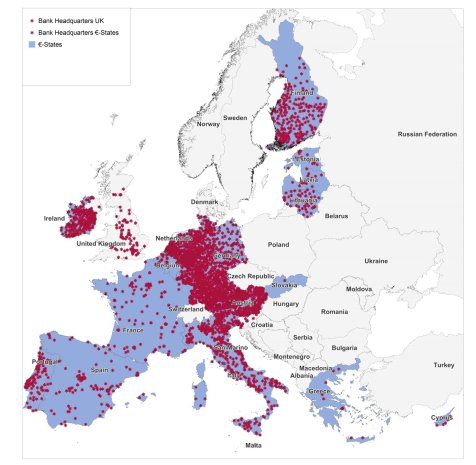

Das deutsche Bankensystem ist wie erwartet am stärksten dezentralisiert, was bereits der visuelle Eindruck der folgenden Karte verdeutlicht. Deutschland und einige andere europäische Länder zeichnen sich durch eine äußerst dezentrale Verteilung der Bankenhauptsitze aus; das Vereinigte Königreich und Spanien zeigen deutlich zentralisiertere Standortmuster.

Die Unterschiede in den sichtbaren Standortmustern liegen vor allem in den regionalen und gemeinwohlorientierten Sparkassen und Genossenschaftsbanken. Während es im Vereinigten Königreich keine dezentrale Bankengruppe mehr gibt und echte Sparkassen in Spanien fast verschwunden sind, dominieren die mehr als 1.400 dezentralen Sparkassen und Genossenschaftsbanken die Unternehmensfinanzierung in Deutschland. Der Ländervergleich hat drei Erfolgsfaktoren identifiziert, die zur Persistenz des dezentralen Bankings beitragen:

- Geringe operationale und funktionale Distanz sowie Einbettung in einen unterstützenden Regionalbankenverband: Geringe Distanzen bzw. räumliche Nähe zwischen regionaler Bank und KMU erleichtern den Zugang zu weichen Informationen bei der Kreditvergabe, und die Einbettung in einen Verband ermöglicht es regionalen Banken, auch in peripheren Regionen auf fortschrittliches Bankwissen zurückzugreifen.

- Die Entwicklung zu „echten“ dezentralen Universalbanken: Hier ist entscheidend, ab wann regionale Sparkassen und Genossenschaftsbanken das Recht der Kreditvergabe erhielten. Die späte Erlaubnis, Kredite zu gewähren, machte die Sparkassen in Spanien und dem Vereinigten Königreich zu Nachzüglern im KMU-Kreditgeschäft. In Deutschland hingegen waren kleine Unternehmen von Anfang an Kreditkunden der Sparkassen. Das Kreditvergabeverbot im Vereinigten Königreich und Spanien führte dazu, dass die regionalen Banken dort die aus der Nähe resultierenden weichen Informationsvorteile nicht nutzen konnten.

- Das Zusammenspiel aus Regionalprinzip (regionale Marktsegregation), regionaler Einbettung und einem nationalen Umverteilungssystem, welches regionale Disparitäten reduziert: Dieser Dreiklang hilft regionalen Banken, auch in schwachen Regionen ausreichend erfolgreich zu sein, verringert den Wettbewerb zwischen den Banken und unterstützt damit eine enge Zusammenarbeit in den Bankenverbänden. Ferner fördert ein geringerer Wettbewerb das Entstehen von stabilen Hausbankbeziehungen, wovon Banken sowie Unternehmen profitieren können.

Sparkassen waren im Vereinigten Königreich und Spanien zu keinem Zeitpunkt so relevant wie in Deutschland. In beiden Ländern gibt es jedoch einige Banken, die sich im Unterschied zu den Großbanken auf Kreditvergabe an KMU spezialisiert haben. Um die Kreditvergabe an KMU und die dazu notwendige Berücksichtigung weicher Informationen zu unterstützen, schlagen wir ein Förderprogramm vor, welches den Screening- und Monitoringaufwand von Banken subventioniert. Solch eine Förderung könnte Banken dazu anregen, ihre Kreditentscheidungsprozesse auf die regionale Ebene zu verlagern (bzw. sie dort zu belassen) und in Zeiten niedriger Zinsen die Notwendigkeit zur Standardisierung, Zentralisierung von Kreditvergabeentscheidungen sowie Bankenfusionen etwas abmildert.

Studienergebnisse (englisch)

Flögel, Franz / Gärtner, Stefan (2018): The banking systems of Germany, the UK and Spain from a spatial perspective: lessons learned and what is to be done? Gelsenkirchen: Inst. Arbeit und Technik. IAT discussion paper 18 (01A).

http://www.iat.eu/discussionpapers/download/IAT_Discussion_Paper_18_01A.pdf

Studienergebnisse (deutsch)

Flögel, Franz / Gärtner, Stefan (2018): Ein Vergleich der Bankensysteme in Deutschland, dem Vereinigten Königreich und Spanien aus räumlicher Perspektive: Befunde und Handlungsbedarf. Gelsenkirchen: Inst. Arbeit und Technik. IAT discussion paper 18 (01B).

http://www.iat.eu/discussionpapers/download/IAT_Discussion_Paper_18_01B.pdf

Länderstudie Spanien

Gärtner, S.; Fernandez, J. (2018): The Banking Systems of Germany, UK and Spain from a Spatial Perspective: The Spanish Case. Gelsenkirchen: Inst. Arbeit und Technik. IAT discussion paper 18 (02).

http://www.iat.eu/discussionpapers/download/IAT_Discussion_Paper_18_02.pdf

Länderstudie Deutschland

Flögel, F. and Gärtner, S. (2018): The Banking Systems of Germany, the UK and Spain from a Spatial Perspective: The German Case. IAT discussion paper 18 (04).

http://www.iat.eu/discussionpapers/download/IAT_Discussion_Paper_18_04.pdf

Länderstudie Vereinigtes Königreich

Flögel, F. and Gärtner, S. (2018) The Banking Systems of Germany, the UK and Spain from a Spatial Perspective: The UK Case. IAT discussion paper 18 (03).

http://www.iat.eu/discussionpapers/download/IAT_Discussion_Paper_18_03.pdf

Danksagung

Wir bedanken uns für die finanzielle Unterstützung der Hans-Böckler-Stiftung und danken allen Teilnehmerinnen und Teilnehmern der empirischen Studie, dem Projektbeirat für die wertvollen Kommentare zu unseren Forschungsvorhaben, sowie den Gastgebenden Universitäten für die Gastfreundschaft und Hilfe bei den Forschungsaufenthalten.